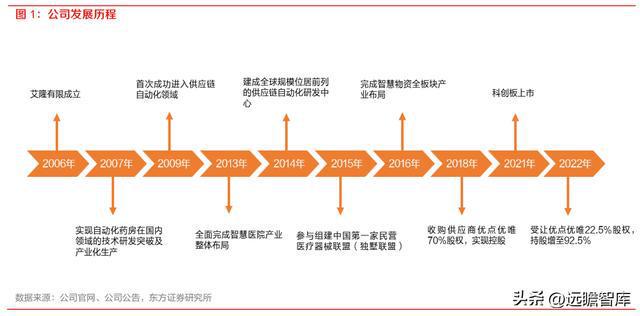

艾隆科技专注于为各级医疗机构提供医疗物资的智能管理服务,前身为2006年 1 月成立的艾隆有限,2007年实现了自动化药房在国内领域的技术突破和产业化生产。

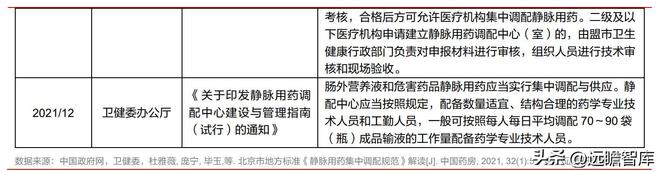

2010-2016年,公司以门急诊自动化药房为基础,逐步丰富产品线布局,不断研发推出静配中心自动化药房、自动化病区等系列产品,打造了“全院级、一体化”整体解决方案。

2016年至今,公司持续丰富院内产品,并且不断拓展院外外延场景应用领域产品。

2018年1月,公司收购原供应商苏州优点优唯医疗科技有限公司70%的股权,2022年上半年进一步增资至92.5%,优点优唯主营业务为自动化病区相关产品的研发、生产和销售,丰富了公司的病区产品种类。

公司产品具有较高的品牌知名度,根据公司官网,公司截止目前已覆盖国内近1000家医疗卫生机构,其中三甲400余家,包括北京协和、上海瑞金、武汉同济、中南大学湘雅等国内知名。

截至2022Q3,公司董事长张银花持股29.86%,为公司控股股东和实际控制人,总经理徐立持股10.96%,公司高管和核心员工通过富诚海富通集合资产管理计划持股1.59%,实现员工与公司利益的深度绑定,利好公司中长期发展。米乐M6 M6米乐

公司重要控股子公司包括浙江艾隆、广州艾隆、艾隆工程、艾隆滁州、医橙网、优点优唯等,从事医疗器械研发、生产、销售和维保等业务。

公司产品可以分为自动化药房产品、自动化病区产品和自动化物流产品三大系列,适用于不同的场景。

在自动化药房领域,公司不仅可以提供服务于院内门/急诊药房、静脉药物配置中心的快速 发药机、高速发药机、针剂统排机、输液成品分拣机等产品,还打造推出了城市中央药房、米乐M6 M6米乐小微自助药房、中药个性化智能制剂系统等院外新型智能产品,不断探索院外自动化药房新型零售模式。

在自动化病区领域,公司研发推出了智能分包机(用于住院患者的口服药分包)、病区综合 管理柜(实现各病区常用药品耗材的智能管控和使用)等产品。

公司自动化物流产品主要包括整处方传输系统、气动物流传输系统、智能二级缓存库、一体化智能调配库等,能够实现全院药品和物资的智能传输和库存管理。

公司自动化药房、自动化物流、自动化病区三大业务板块 2021 年收入贡献分别为 71.7%、12.0%、4.4%,维保和技术服务实现收入 3415 万,占总收入 8.8%。

公司深耕华东地区,2021 年华东地区实现收入 1.95 亿,占收入比重 56.8%(不考虑维保和技术服务收入),华北、西北、华中、西南地区收入占比分别为15.3%、9.9%、7.5%、5.8%,区域布局多点开花。

2016-2021年公司营业收入复合增速18.9%,2022年前三季度收入同比增长45.6%至3.02 亿,增长提速。

公司盈利能力较为稳定,2018-2021年销售毛利率稳定在 55%以上,2021年原材料价格高企下仍实现59.6%的高毛利水平,充分彰显盈利韧性,2022年前三季度毛利率略有下滑,主要系二季度上海疫情扰动,公司部分项目实施成本增加所致;规模效应不断增强和精细化管控发力之下,公司期间费用率得到有效控制,2021年净利率提升至24.6%,2022年前三季度净利率20.1%,也较上年同期提升3.1pct。

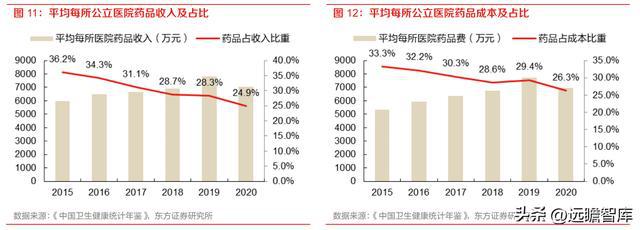

药品是收入和成本的主要构成部分,2019年我国平均每所公立的药品费为7713万元,占总成本比重达到29.4%,对药品管理存在强烈的内生需求。

由于药品等医疗物资品类繁多、形态多样、应用场景广泛,同时需要高效规范、多样化处理能力,内医疗物资长期依赖高强度的人工处理;自动化药房能够在提升效率的同时降低人工差错率,解决院内物资管理痛点问题,对的重要性日益凸显。

以普通三甲为例,通过使用艾隆科技的门/急诊自动化药房系列产品后,平均处方处理速度可由原 60 秒/张缩短至 8-10 秒/张,正常工作日每个窗口可处理处方数由 400 多张增加至 800 多张,高峰时可达到 1000 多张,药品发送差错率可以控制在 0.01‰以内。

2018年 7 月卫健委发布《关于深入开展“互联网+医疗健康”便民惠民活动的通知》,鼓励有条件的医疗机构推进“智慧药房”建设,实现处方系统与药房配药系统无缝对接,方便群众及时取药。

2018年 11 月《关于加快药学服务高质量发展的意见》提出探索推进“智慧药房”,缩短患者取药等候时间。

2021年 6 月国务院办公厅发布《关于推动公立高质量发展的意见》,提出推进电子病历、智慧服务、智慧管理“三位一体”的智慧建设和信息标准化建设。国家各部门文件的相继出台提供了良好的政策土壤,医疗物资智能管理成为大势所趋。

根据咨询机构弗若斯特沙利文统计,2018年末我国门诊药房自动化设备的渗透率整体约为 20.0%。

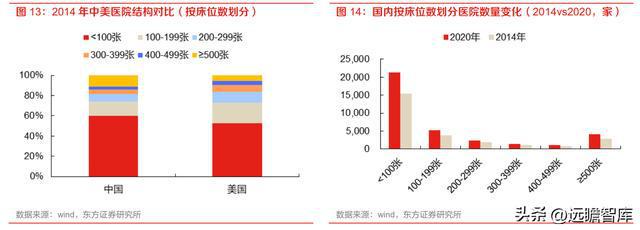

而据 ASAP 调研报告,2014 年底美国 97%的都配备了自动发药设备,相较之下,我国门诊药房自动化设备渗透率存在较大提升空间。

此外,从规模来看,通常情况下大型更倾向于配置自动化药房设备,2014 年国内 500 张以上床位数的有 2873 家,占比 11.1%,显著高于美国的 5.5%,并且近年来持续增长,2020 年达到 4090 家,占比 11.6%。大型化趋势下,国内门急诊自动化药房渗透有望加速。

2020年开始各地掀起项目建设浪潮,从在建工程信息网的数据来看,2020、2021 年各类型建设项目立项数量同比分别增长 43.3%、29.1%,较过去几年显著加速;2022 年前八个月合计立项 465 个,同比增长 7.9%。

建筑行业龙头的订单数据也充分佐证了这一趋势,2020、2021 年中国建筑的医疗建筑订单金额同比增速分别为 102%、64%,也较以往明显加速。

大中型项目建设周期一般在 2-3 年,2020-2021年开始的建设项目逐步进入土建竣工周期,为自动化药房行业打开增量了市场空间。

考虑疫情后建设加速,假设 2021-2025 年三级数量增长分别为10%、10%、9%、7%、7%,二级数量增长分别为 7%、7%、6%、5%、5%。

基于弗若斯特沙利文调研数据和行业 2018 年以来发展情况,假设 2020 年二级药房自 动化设备渗透率为 7%,三级药房自动化设备渗透率为 40%,在此基础上假设药房自动化设备在三级的渗透率每年提升 3pct,在二级的渗透率每年提升 1pct,则2022-2025年市场增量分别为 22 亿、24 亿、23 亿、26 亿。

图 17:门急诊自动化药房市场空间测算 图 18:门急诊自动化药房每年增量市场测算

应用场景不断拓展,多元下游空间广阔。目前医疗物资智能管理系统主要运用于大、中型医疗服务机构的药房,在内生需求和政策的驱动之下,医疗物资智能管理系统还将更广泛地应用于静配中心、病区管理、院外药房、中药制剂等场景,行业扩容空间充足。

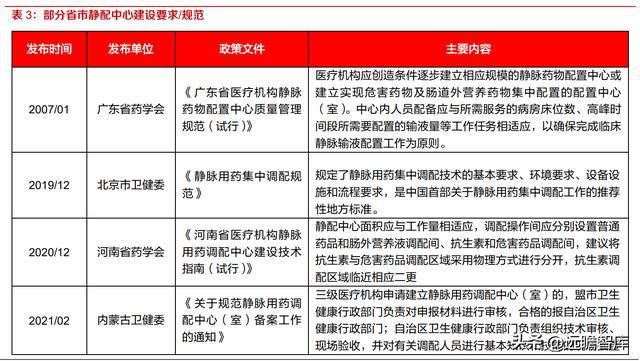

以静配中心为例,卫生部 2002 年 1 月发布的卫医发[2002]24 号文件,《医疗机构药事管理暂行规定》通知第二十八条规定:医疗机构要根据临床需要逐步建立全肠道外营养和肿瘤化疗药物等静脉液体配制中心(室),实行集中配制和供应。

随后各地一直在陆续出台相关管理办法规范静配中心的建设,并且通过物价批准静脉配置收费标准的方式来鼓励设立静配中心,比如北京市 2005 年开始已将设置静脉药物配置中心作为三级甲等考核的必备条件;广东省 2007 年 1 月印发了《广东省医疗机构静脉药物配置中心质量管理规范(试行)》,并逐步推动静脉输液集中调配的收费(粤价〔2012〕109 号),成为继云南后第二个可以就此全面收费的省份。

近几年各地静配中心建设标准和规范性文件出台加速,尤其是 2021 年 12 月国家卫健委办公厅发布《关于印发静脉用药调配中心建设与管理指南(试行)的通知》进一步明确静配中心建设规范和标准,全国层面的静配中心规范化建设提上日程。

静配中心将原来分散在病区治疗室开放环境下进行配置的静脉用药,集中由专职的技术人员在万级洁净、密闭环境下配置,其痛点在于:原本由各个病区护士站完成的配液工作现在全部集中起来,导致静配中心工作量极大,往往需要 4-6 个小时工作时间,而一般病区挂水时间为早上 8-9 点,难以长期要求工作人员在此时间内完成配置工作。

静配中心智能管理系统可以解决这一痛点,很大程度上缩短人工时间,渗透率有望快速提升。

病区也是药品/物资智能管理设备应用的重要场景,自动化智能药柜(ADC)可以将药师从繁重的药品调剂工作中解放出来,同时也可以降低药师调剂差错率,并极大地提高护士取药的质量和效率,确保患者用药的安全性和及时性。

《病区使用自动化智能药柜管理药品模式的实践与体会》显示,2013 年美国 95%以上的已配备 ADC,300 张床位以上中配备率 99%以上。目前我国国内大部分中住院患者的药品调剂仍采用中心药房统一调剂的形式,这种集中调剂药品的模式多采用人工摆药、定时发药的模式,操作繁琐且容易影响用药的及时性。

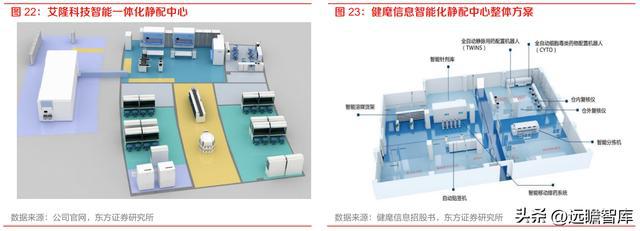

《病区使用自动化智能药柜管理药品模式的实践与体会》发现,中国医学科学院阜外在使用 ADC 后,病区基数药品种类数显著增加,药师调剂临时医嘱的时间显著缩短(从接收医嘱开始摆药到药品配送至病房),这一现象在内科 ICU、冠心病重症监护室(CCU)及普通内、外科病房均有体现。

围绕场景,不断研发丰富产品线。医疗物资智能管理行业具有人才密集、技术密集的特征,领先的技术水平可以构筑公司护城河。

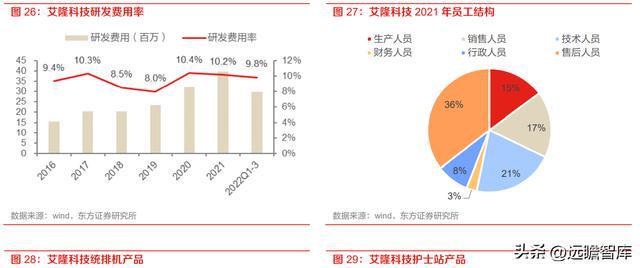

公司自成立以来,始终注重研发投入,2021年研发费用同比增长22.9%至3961万元,研发费用率达到10.2%,研发人员占比达到21%。

底层研发支持下,公司以门急诊自动化药房为基础,围绕场景逐步丰富产品线布局,在快速发药机、高速发药机之外不断研发推出统排机、针剂机、护士站、病区综合管理柜等静配中心自动化药房、自动化病区系列产品,打造了“全院级、一体化”整体解决方案。

基于完善的产品线布局,公司建立了行业稀缺的承接大体量全定制化物资管理系统项目的服务能力,2020-2021 年先后中标 2300万元苏州独墅湖项目、4959 万元南通医学中心项目、4887 万元昆山西部医疗中心项目、4379 万元昆山东部医疗中心项目。

昆山东部医疗中心项目基于信息化现状,确定了大输液和西药储存、调剂两条流水线,建立一级、二级、三级自动化调配系统,实现储存与发送一体化的策略。项目集成应用了大量自动化仓储设备的关键技术,具有高度定制化的特征,技术壁垒较高。

品牌效应突出,渠道优势显著。在医疗物资智能管理行业中,品牌知名度是客户选择整体解决方案提供商的重要判断因素,下游客户看重供应商的项目运行经验和过往成功案例,另外客户之间的口碑宣传也是产品推广重要的途径,行业内领先企业能够依靠市场知名度和业内口碑积累良好的客户关系,具有较强的品牌壁垒。

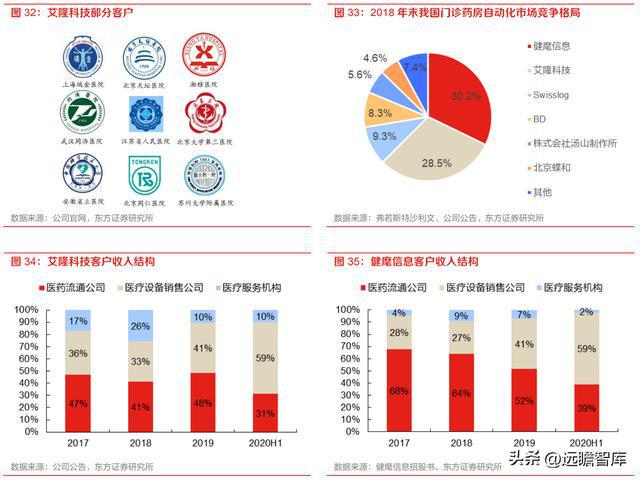

根据咨询机构弗若斯特沙利文统计,2018 年末艾隆科技在自动化药房市场份额为 28.5%,市场地位领先。

渠道方面,医疗物资智能管理产品下游客户群体主要为各级医疗服务机构及医药流通企业,艾隆科技与国内知名以及华润医药、国药控股、上海医药、广州医药等大型医药流通公司建立了良好的渠道关系,且相较健麾信息,艾隆科技向终端医疗机构的直接销售占比更高,2020H1 向医药流通公司、医疗设备销售公司、医疗服务机构的销售收入占比分别为 31%、59%、10%,健麾信息同期为 39%、59%、2%。

售后服务高要求,维保业务呈现规模效应。智慧药房产品主要应用于医疗服务机构的药品管理、药品配置等关键环节,其正常运转直接影响到广大患者的健康和生命安全,医疗机构作为医疗物资智能管理系统的最终用户,对企业售后服务的及时性、专业性要求较高。

而医疗服务机构分布区域广、数量众多,企业售后服务体系的建立和完善,需要大量资金、时间和人力投入,前期具有极强的不经济性。

目前艾隆科技依托业务规模效应,已经实现售后服务的盈利,2021 年维保和技术服务实现收入 3415 万元,毛利率 33%。艾隆科技在全国主要地区均能实现 2 小时内响应,24 小时内完成维修服务,及时优质的售后服务增强了客户粘性,也有助于公司在新客户上的突破。

图 36:艾隆科技维保和技术服务收入及增速 图 37:艾隆科技维保和技术服务毛利率

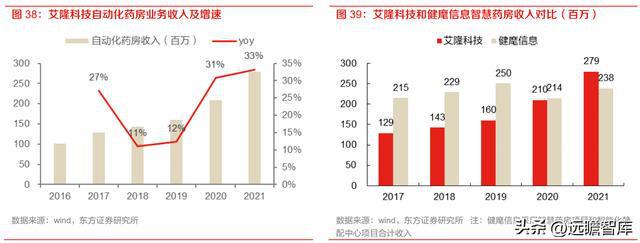

品牌、渠道、售后共同发力,药房主业快速发展。在品牌、渠道和售后服务的优势共同驱动下,公司药房主业快速发展,2021 年自动化药房业务收入同比增长 33 %至 2.79 亿元,已超过健麾信息(智慧药房项目和智能化静配中心项目合计收入),主业竞争优势不断强化。

医疗新基建带来增量,龙头显著受益。2020 年以来的医疗新基建浪潮下,新改扩建项目加速,艾隆科技自动化药房业务板块充分受益。

截至 2022 年三季度末,公司合同负债 1.63 亿元,同比增长 135%,合同负债高增充分印证医疗新基建给公司带来的订单高景气度。

公司存在一定的应收账款,2021 年末应收账款 2.18 亿元,占营业收入比重为 56%,主要因为公司产品终端用户为各级医疗服务机构,客户通常从每年第二季度开始实施采购计划,公司的主营业务收入集中在下半年确认,而的付款流程比较长,因此会出现账款跨期现象。

公司 1 年以上应收账款涉及项目则以新建、扩建院区为主,该类受到财政预算,审批限制,且竣工验收涉及造价决算、第三方审计等程序,项目付款周期较长,导致部分客户或对应经销商回款周期较长,但由于该类资质和信用较好,发生坏账可能性较低。

从经营现金流角度看,2016-2020年公司累计经营现金净流入 2.24亿元,米乐M6 M6米乐累计净利润 2.39亿元,经营现金流与净利润基本匹配;2021 年经营现金流净流入减少主要系医疗新基建带动下,公司实施中在手订单项目增加,四季度预付货款增加所致,2022 年前三季度公司经营活动现金净流入 6100 万元,同比 2021 年前三季度大幅增长 4.38 倍,回款状况良好。

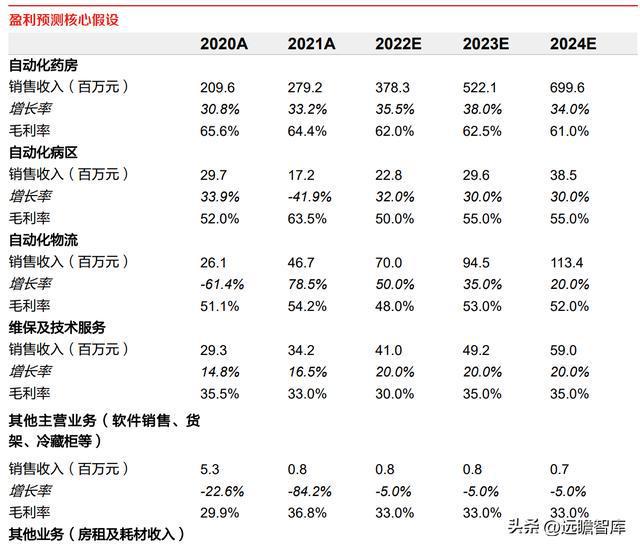

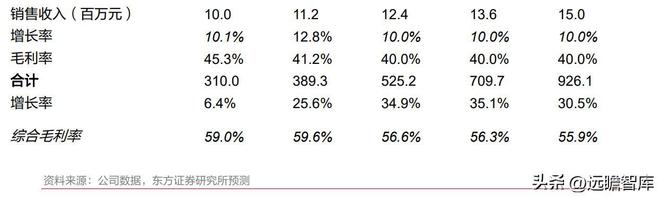

1) 收入的大幅增长主要来自于自动化药房产品,医疗新基建浪潮下,新建自动化药房设备采购需求持续增长,专项债资金发力提供保障,公司自动化药房业务充分受益,预计 2022-2024 年收入增长分别为 35.5%、38%、34%。

2) 公司22-24年自动化药房毛利率分别为 62.0%、62.5%和 61.0%,主要考虑公司自动化药房项目平均规模提升之下,毛利率或有小幅下降;且 22 年各地疫情多发导致项目实施成本增长、毛利率受到影响。

3) 公司持续进行病区板块产品布局和客户拓展,预计22-24年自动化病区收入增速分别为 32%、30%、30%;22-24 年自动化物流收入增速分别为 50%、35%、20%,22 年主要因公司昆山东部医疗中心项目结算带来较高增长。

4) 公司22-24年销售费用率为 12.5%、12.0%和 11.7%,管理费用率为 8.4%、7.2%和 6.4%,主要考虑到公司精细化管控压降费用率,今年前三季度已经卓有成效,前三季度销售、管理费用率均较 2021 年前三季度下降 4pct;且 22-24 年公司收入持续快速增长,对费用有一定的摊薄作用。

我们预测公司2022-2024年每股收益分别为 1.66、2.33、3.08 元,公司为医疗物资智能管理设备提供商,因此我们选取了医疗物资管理领域的健麾信息、米乐M6 M6米乐诚益通、海尔生物,以及与公司同样受益医疗新基建的华康医疗、迈得医疗作为可比公司。

根据可比公司估值,给予公司2023年 22 倍市盈率,对应目标价为51.26元。

医疗新基建给公司带来较多新的增量订单,若此后医疗新基建的建设进度不及预期或资金配套未能及时到位,可能会对公司订单产生压制。

自动化药房市场空间测算基于一定的假设条件,存在假设条件不准确导致市场空间测算结果与现实情况有所偏差的风险。

医疗物资智能管理行业处于成长期,利润率较高,对潜在进入厂商有较强吸引力。目前自动化药房市场竞争格局基本稳定,但未来公司在静配中心自动化药房、自动化病区等市场可能面临着行业竞争加剧的风险。

疫情对公司生产和实施交付均会造成影响,若公司主要生产基地或重要销售区域持续受到疫情影响,会拖累公司生产经营。

受项目周期、下游客户验收节奏的影响,公司应收账款占收入比重较高,若客户因经营状况发生重大不利变化或其他原因导致应收账款无法及时收回,将对公司资金使用效率和经营业绩产生不利影响。

精选报告来自【远瞻智库】远瞻智库-为三亿人打造的有用知识平台报告下载战略报告管理报告行业报告精选报告论文参考资料远瞻智库

电话:13644723777

传 真:+86-173-4169

手 机:13644723777

邮 箱:mile@nmgdp.net

地 址:内蒙古包头市昆区昆工路光彩商业街99号